8月底以来,医药指数涨幅达10.27%,中证医药指数涨幅达8.49%。

截至最新收盘,观察近60日主题ETF行情走势,被医药主题ETF霸榜,其中涨幅超过10%的医药主题ETF有27只。

爆火的“吃药”行情先有“减肥药”的横空出世,后有美债收益率下行的外部利好催化。

这次涨和历史几轮大行情有何不同?在估值、持仓和市场情绪的三重共振向上中,行情持续性如何?可以关注哪些板块的后续机会?

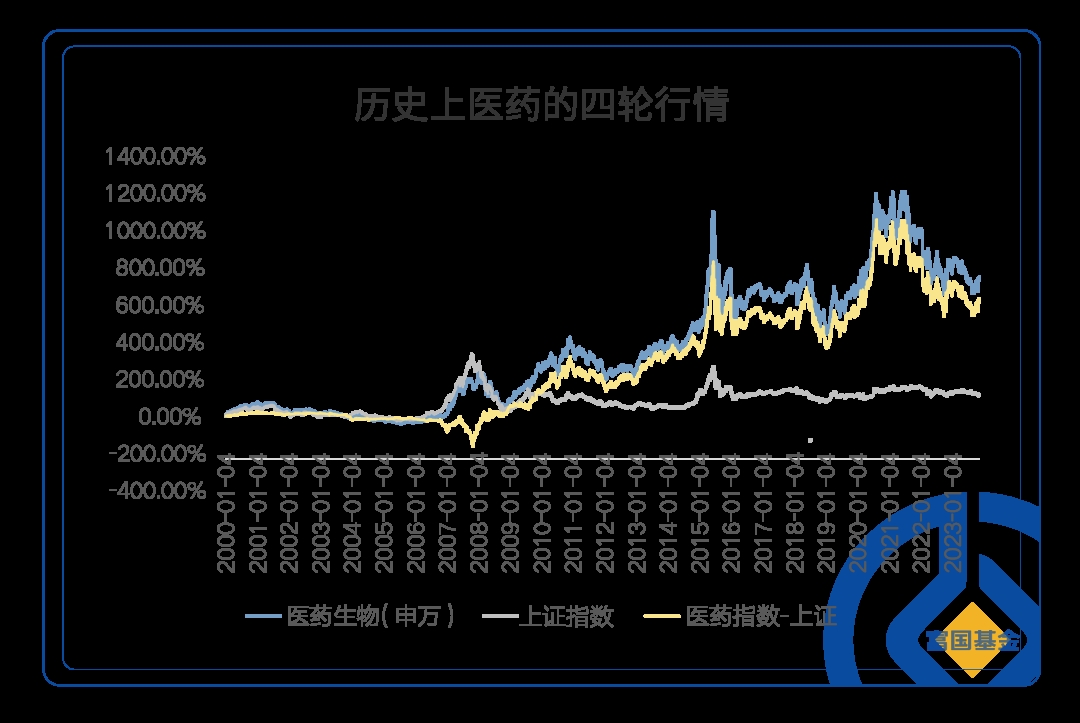

回顾医药的历史行情,二十余年来,医药板块节节攀升,医药指数捕获了743.95%的收益,相对大盘有626.56%的超额。其间,医药指数最高上涨超 13 倍,而同期上证指数仅上涨2倍多,万得全A上涨约5倍。

从涨幅来看,2000年以来医药经历了四轮牛市行情,分别是06-07年的大盘牛、09-10年的新医改牛、13-15年的创新牛以及19-20年的疫情牛。从相对大盘的超额收益来看,除了06-07年的大盘牛是行情中医药没有跑出相对超额,其他三轮牛市行情均展现除了牛场熊短的特征,无疑是大A众长期走势较为稳健的板块之一。

大家对医药最深刻的印象或许还在受2021年以来集采重创,这个长坡厚雪的刚需赛道也沉寂了两年多,这说明医药与政策强挂钩,其表现对政策影响敏感。但复盘历史,不只是政策影响,无外乎几个驱动因素:政策推动、基本面增长和资金助力。

去年三季度后,集采政策的影响已经利空出尽,医药板块的市场情绪也有所缓和。本轮医药行情自8月份开始,主要受到大盘企稳、资金加仓以及美债收益率下行这三个因素的共同驱动。

大盘企稳,医药借势发力

经历了前期一再磨底的不确定阶段,近期,中央汇金等机构纷纷加大入市力度,不少公募基金宣布以固有资金自购旗下产品,权益基金发行节奏较之前有所加快。在增量资金马力全开之际,经济基本面、政策、业绩、估值和市场情绪都来到底部区间,大盘逐步企稳。

正如有了肥沃的土壤,庄稼才能茁壮成长。大盘有了起色,医药行业才能有更好的发挥空间。

三季度获机构持续加仓,超配比例仍有空间

医药作为三季度最靓的仔,机构资金早就在默默发力。从基金三季报数据来看,三季度不下10位百亿基金经理加仓医药股,且医药生物也是公募基金加仓第二多的行业,持仓占比12.93%。即使如此,医药生物行业超配比例仅为5.48%,处于历史33.3%分位数,仍有提升空间。

美债收益率下行,降息预期助攻医药走强

作为全球无风险资产定价的锚,十年期美债收益率近期出现下降拐点。小编拉了一下十年期美债收益率和中证医药指数估值倍数的走势,不难发现,当十年期美债收益率下行的时候,医药行业估值抬升受到的压制减小,从而估值抬高。根据中证医药指数的走势也可以看出,往往美债收益率下行时,医药指数会走强。

看到这里可能有基民会问,为何某白酒龙头涨价了不涨消费,而涨医药?年初由于疫后修复的消费复苏预期,核心资产相关板块出现普涨,消费和医药都有所表现。之后在经济弱复苏过程中,消费或许还在等待更好的就业和经济数据佐证,而医药除了长期不变的刚需还有创新药这样的成长赛道,在市场回暖、外部流动性改善的同时,成长赛道往往更为敏感。

而创新,将是医药行业发展的不竭动力之一。当下,医药正处于估值低位,创新药企业的投融资环境有望随着美联储加息的终结而改善,同时,司美格鲁肽以及AD等所催生的创新药技术的持续突破也值得期待。

富国基金赵伟认为:从当前的行业比较来看,医药拥有明显的优势。

首先,基金配置比例较低。其次,估值水平处于低位。第三,医药反腐相对比较平和。第四,从三年维度来看,医药的成长性比较确定。第五,反腐对业绩影响明确化后,市场对明年预期将更加清晰。第六,由于经济仍旧偏弱,公募对消费的配置可能下降,并增加医药配置来承接。

过去几年,医药机会主要以主题来呈现,近期也是减肥药占优,但未来将逐步转向业绩,尤其是偏院内相关的企业。疫情期间,很多疾病通过OTC端线上诊疗。但从疫情恢复后,偏OTC线上端业绩是在边际弱化的,更多看自身具有alpha的个股。相对地,医院端诊疗将逐步恢复,中报业绩已经有体现。站在明年的维度来看,有望获得比较强的业绩增长。

具体方向上,可以围绕着手术期内的一些药品或耗材展开。其中,最重要的是创新药方向,其中一些创新药未来有望出口海外,拓展医保谈判外的销售空间。